高基数下、1月新增人民币贷款与新增社融均同比多增,可能主要反映PSL对企业融资需求的拉动、以及地产政策放松下居民融资需求边际改善,同时也受降息预期下银行“早放贷早收益”驱动。往前看,社融增速可能仍取决于政府逆周期政策力度以及地产周期走势。

核心观点

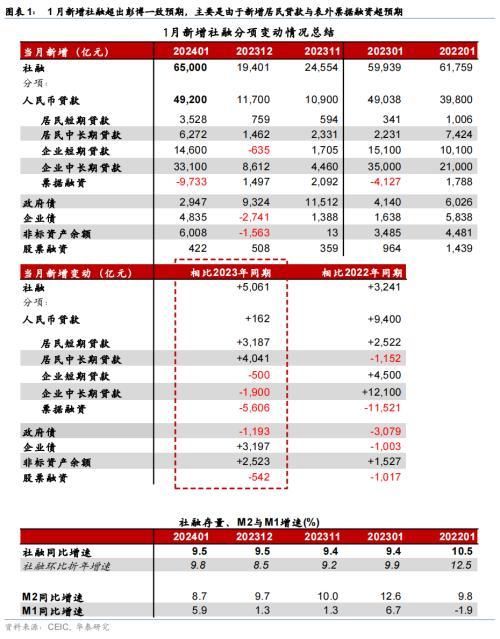

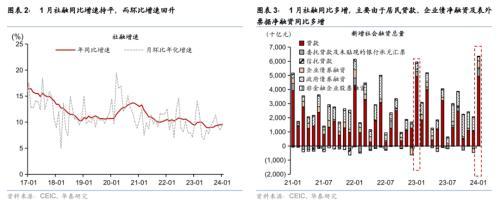

数据快评:高基数下、1月新增人民币贷款与新增社融均同比多增,可能主要反映PSL对企业融资需求的拉动、以及地产政策放松下居民融资需求边际改善,同时也受降息预期下银行“早放贷早收益”驱动。具体看,1月新增人民币贷款4.92万亿元,高基数下仍同比多增162亿元,超出彭博一致预期的4.5万亿元,主要由于新增居民贷款超预期,同时PSL亦对企业中长期贷款有明显拉动;1月新增社融6.5万亿元,同比多增5,061亿元,明显超出彭博一致预期的5.6万亿元,除新增人民币贷款超预期之外,表外票据也超预期同比多增2,672亿元(图表1)。由此,高基数下1月社融同比增速持平于9.5%,(季调后)月环比折年增速亦从去年12月的8.5%加速至9.8%(图表2)。货币增长方面,春节错位导致去年1月M2基数偏高、而M1基数偏低,由此1月M2同比增速回落1个百分点至8.7%,而M1同比增速从去年12月的1.3%跳升至5.9%。

分析结论:往前看,社融增速可能仍取决于政府逆周期政策力度以及地产周期走势。随着央行去年12月重启PSL净投放,1月政策性银行对城中村改造等“三大工程”的贷款投放明显上升,带动企业中长期贷款增长较快。同时,近期地产供需两端政策均继续放松,带动居民融资需求边际改善、居民短期与中长期贷款均同比多增。往前看,包括PSL在内的广义财政部门的政策支持能否持续拉动企业贷款融资需求回升,以及地产周期能否企稳可能是决定社融增速的主要因素。

具体分项数据分析如下:

1)1月新增人民币贷款4.92万亿元,超出彭博一致预期的4.5万亿元、且同比多增162亿元。高基数下,1月人民币贷款余额同比增速下降0.2个百分点至10.4%。1月新增人民币贷款超预期,主要由于居民融资需求超预期,同时企业融资需求受PSL拉动亦较为强劲。具体看,1月居民短期、居民中长期贷款分别增加3,528、6,272亿元,分别同比多增3,187、4041亿元,受低基数推动之外,可能也反映地产政策放松对居民融资需求的边际提振。另一方面,由于去年年初逆周期政策发力推高基数,1月企业中长期贷款同比少增1,900亿元,但新增规模仍达3.31万亿元的较高水平。此外,1月票据融资余额环比下降9,733亿元,同比多减5,606亿元,可能反映降息预期下银行“早放贷早收益”的影响。

2)1月新增社融为6.5万亿元,明显高于彭博一致预期的5.6万亿元,高基数下仍同比多增5,061亿元。从贷款以外的分项看(图表3),1月包括信托贷款、委托贷款与银行未贴现承兑汇票在内的“非标”资产合计余额增加6,008亿元,同比多增2,523亿元,主要是由表外票据同比多增2,672亿元拉动,可能反映银行在贷款额度受限下将表内票据腾挪至表外。同时,1月企业债净融资4,835亿元,同比多增3,197亿元,主要由于去年同期因债市波动、以及信用债利率偏高下企业转向贷款融资而基数偏低。另一方面,1月政府债净发行2,947亿元,同比少增1,193亿元,反映年初至今政府债净发行同比相对偏慢。

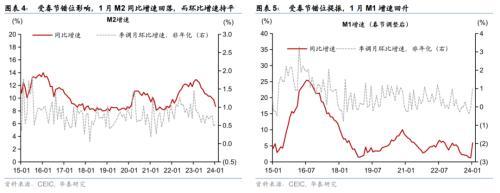

3)受春节错位影响,1月M2同比增速从去年12月的9.7%回落至8.7%,低于彭博一致预期的9.3%(图表4)。经季节性调整后,1月M2月环比(非年化)增速持平于0.5%。一般来说,春节期间居民取现需求上升,会推动居民存款明显增加。鉴于去年春节落在1月、导致居民存款基数偏高,1月居民存款同比少增3.67万亿元,拖累M2同比增速。此外,1月财政存款上升8,604亿元,同比多增1,776亿元,由此财政存款同比增速从去年12月的15.8%攀升至17.1%,边际拖累M2同比增速。受春节错位提振,1月M1同比增速从去年12月的1.3%跳升至5.9%,高于彭博一致预期的2.9%(图表5),月环比(非年化)增速亦从去年12月的0%回升至1.0%。由于节前薪酬发放通常会伴随企业活期存款向居民活期存款的转移、进而压低M1,因此去年1月春节期间的M1基数偏低,推高1月M1同比增速。

风险提示:逆周期政策不及预期;地产周期下行超预期。

文章来源

本文摘自2024年2月9日发布的《年初社融放量,春节效应扰动M1/M2增速》

本文源自:券商研报精选

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。